こんにちは。めがね税理士の谷口(@khtax16)です。

『節税方法あれこれ』で節税の記事を少しずつ更新していますが、節税がどうこうという前に一番大切なものが、

青色申告をしているかどうか

です。

正直 法人であれば青色申告をしない理由がありません。

(まれに「うちはあえて白色申告です」という方がいらっしゃいますが、法人はメリットがまったくないと言っていいぐらいです)

個人と法人とで内容が多少違いますので、今回は法人向けに この「青色申告」というものについてまとめました!

『青色申告のメリット7つをざっくり図解! 〔個人・所得税Ver.〕』へ!

目次

青色申告とは 青色申告と白色申告の違い

このワードで検索すると何やら小難しい言葉での解説がいろいろ出てきますので、ざっくりさが売りの当サイトではものすごくざっくりまとめます。

税務署は申告する人を色で分けている

まず、個人や法人が確定申告をするとき、税務署はその方の状況によって色を2つに分けています。

それが、

- 青色申告

- 白色申告

という2つです。

なにが違うのか?

なにが違うのか?

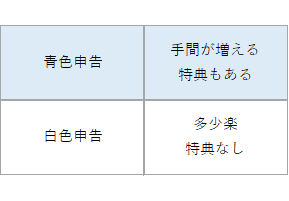

ものすごくざっくり言うとこういうことです。

- 青色申告 … 手間が増える代わりに、いろいろ特典がもらえる

- 白色申告 … 青色申告に比べたら多少は楽だけど、特典はもらえない

なのでもし「青色申告と白色申告どっちがいいの?」という話になったら、

特典を取るか、楽さを取るか

で決めるということになります。

どんな手間が増えるのか?

特典(メリット)については後述するとして、どのような手間が増えるのか。

法人であれ個人であれ、事業をする人は毎日の取引を記録しておかなければいけません。

商品が売れた、あれを買った、電気代払った、銀行から銀行へお金を移した……

なんで記録しなくちゃいけないのか、事業をする方の目線で言うと、

あとあとの税務調査で「この入金なに?」「この支払いは?」と聞かれたときに記録がなくて答えられないと困る(意図的に隠しているとみなされて罰金などもあり得る)から、

と言ったほうが身に迫って感じられるでしょうか。

税務署目線で言うと、

「記録がないと調査が大変だから取っといてほしい。よし、特典で釣ってちゃんと記録を残してもらおう」

という感じですね。

この日々の記録の細かさが、

- 青色申告 … しっかりつけてね

- 白色申告 … 多少簡単でいいよ

というふうに分かれています。

簡単なほうがいいな

そこで「簡単なほうがいいな」と思われたあなた。

そうは言っても、いまは会計ソフトが発達しているので、会計ソフトを使っていれば青色申告の水準を満たす記録が結構簡単につくれます。

(会計ソフトというのは、弥生会計や、freee、MFクラウドなどのことですね)

逆に白色申告だとExcelや手書きでもなんとかなりますが、

- 会計ソフトに入れる手間

- Excelに入れる手間、手で書く手間

を考えると正直それほど変わりませんので、後述するメリットを踏まえて大半の会社が青色申告を選んでいます。

(税理士事務所に投げている方も多いですね)

税務調査のリスクも変わる

ちなみにですが、同じ業種の同じような規模の会社であれば、白色申告のほうが税務調査に入られるリスクは高いです。

なんでかというと、

- 青色申告 … しっかり記録が残っているはずだし、そういう記録を残せる会社だという印象を与える

- 白色申告 … しっかりした記録が残せない、ずさんな処理しかできない会社だという印象を与える

という違いがあるからです(印象論ですが)

青色申告がおすすめ

なので、私は明確な理由がなければ青色申告をおすすめしています。

(納得のいく明確な理由に出会ったことは今のところありません)

まず青色申告になっているか確認しよう!

節税を考えるときはまず青色申告になっているかを確認しましょう。

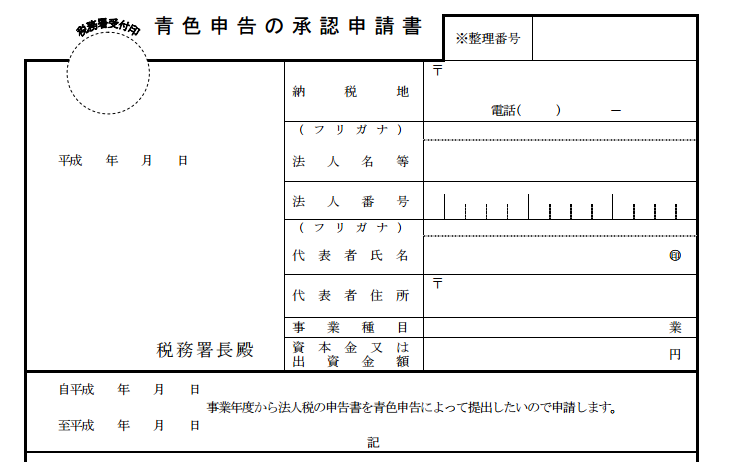

決算前後に税務署から申告書が届いていればわかりますが、手っ取り早いのは「青色申告書の承認の申請書」があるかを確認することです。

こんな書類ですね(大きいので一部を切り取っています。法人用です)。

出典:国税庁webサイト

届出が見当たらない?

余談ではありますが、「あー見た覚えはあるけどどこ置いたっけな」というあなた!

届出は年数に関係なく、何年・何十年あとでも見直しが必要になる可能性がありますので、届出は管理しやすいところにまとめて置いておくことをおすすめします!

青色申告の大きなメリット3つ

青色申告のメリットのうち、効果の大きいものを独断でざっくりまとめていきます。

赤字を9年繰り越せる

赤字を9年間繰り越すことができます。

この9年間は2016年時点の数字で、今後10年に延びますし、今のところの流れを見る限り短くなることは当面なさそうです。

白色申告は赤字を繰り越せない(切り捨てられてしまいます)ため、この違いはとてつもなく大きいです。

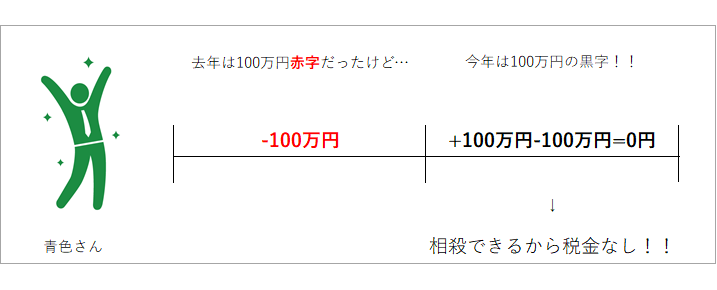

青色申告の場合

具体的にどう違うのかを見ていきましょう。

赤字を繰り越せるというのは、つまり来年以降利益が出たときに相殺できるということ。

利益と相殺できるということは、余計な税金が発生しないということ。

たとえば、「去年100万円の赤字を出したけど、今年は100万円の利益を出せた人」が2人いたとしましょう。

青色申告さんはこの赤字と利益の100万円同士をぶつけることができます。

つまり青色申告さんには今年税金が発生しません。

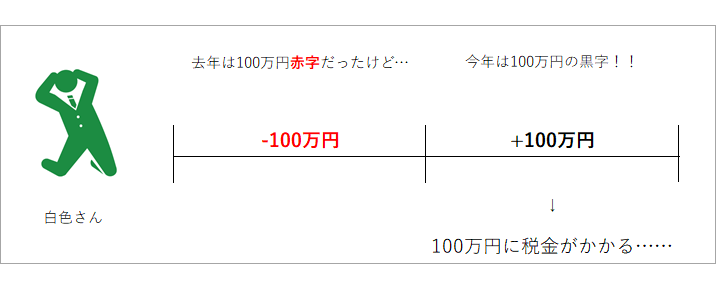

白色申告の場合

つぎに白色申告さんを見てみましょう。

白色申告さんも同じように「去年100万円の赤字を出したけど、今年は100万円の利益を出した」という結果になりました。

あらららら…………

白色申告さんは去年の赤字と相殺ができなかったので、今年の利益に税金がかかってしまいました。

これが赤字を繰り越せるということのメリットです。

(ちなみに「繰越欠損金(くりこしけっそんきん)」などと言ったりします)

30万円未満の固定資産を一度に費用にできる

『固定資産を買うときの節税』の記事で「30万円未満は一度に費用にできるよ」とご紹介しましたが、これ、実は青色申告の特典の一つなんです。

白色申告の場合は、この金額が10万円未満に下がってしまいます。

白色申告さんがもしパソコンを買おうとしたらどうなるでしょう?

一気に費用にしたいなら10万円未満のものから選ばなければなりません。

30万円ならかなり選択肢が広がりますよね?

この10万円か30万円かはかなり大きな違いなのです。

税額控除や特別償却を受けられる

これは今後まとめるつもりなのですが、青色申告だけが受けられる税金が安くなる制度(税額控除や特別償却)があります。

(一部『税額控除と特別償却の違い - どちらが有利なのか』に書きました)

政府は少しでも景気をよくしたいので、

- ある程度の金額の固定資産を買った会社

- 従業員の雇用を増やしたり給料を増やしたりした会社

などにこういった特典を用意して「景気回復に協力してね」と言っているのですね。

すべての会社が受けられるわけではありませんが、これも該当したときの影響はかなり大きいです。

(固定資産については『小学生でもわかるとうれしい減価償却費入門!』へ!)

メリットをまとめると

世の中の会社は、一年間を切り取ったとき、

- 利益が出た会社

- 赤字だった会社

に分かれます。

利益が出た会社は、青色申告にしておかないと税金を安くする特典を受けることができません。

赤字だった会社は、青色申告にしておかないと赤字を繰り越しておくことができません。

つまりどんな会社であっても青色申告にしておいて損はないのです。

多少の手間を惜しんでこのメリットを利用しないのは非常にもったいない、というのが私の考えです。

まとめ

というわけで、

- 青色申告の概要

- 青色申告と白色申告の違い

- 青色申告の特典・メリット

についてまとめました。

本当は期限などについてもまとめたかったのですが、今度追記もしくは別途まとめたいと思います!