こんにちは。めがね税理士の谷口(@khtax16)です。

本日2016年12月8日に与党が平成29年度税制改正大綱を正式決定しました。

140ページもあって読むのが大変なものなので、中小企業に影響があるものを中心に、個人的に興味があったものを交えつつまとめてみました。

ただコピペしただけではなく、そもそもどういう制度なのかもざっくり解説しています!

法人税の主要な改正

所得拡大促進税制の拡充(減税)

「所得拡大促進税制」とは、従業員に支払う給与が一定額以上増えていたら税額控除が受けられる制度。

中小企業は条件を満たせば10%~12%まで税額を控除できるようになります(現行10%)。

■ 10%超の追加控除をする条件

(平均給与等支給額-平均比較給与等支給額)/平均比較給与等支給額 ≧ 2% を満たすこと

(要は従業員に支払った給与が、去年と今年と比較して2%以上増えていたら)

・今までどおりの条件を満たしていたら ⇒ 10%の税額控除

・上の追加の条件を満たしていたら ⇒ 10%超~12%の税額控除

■ 控除額

上の追加の条件を満たせば最大で雇用者給与等支給増加額×12%が控除額に。

a.(今年の給与-基準になる年の給与)×10%

b.(今年の給与-去年の給与)×2%

c. a+bの合計が控除額

になります。

.

※ bは、(今年の給与-去年の給与)と(今年の給与-基準になる年の給与)のどちらか小さいほう、が正確な表現です

設備買った系の投資促進税制の拡充

A.生産性向上設備等投資促進税制が名前を変えて延長(減税)

■「中小企業経営強化税制」として改組

■ H29.4.1~H31.3.31のあいだに一定金額以上の機械装置等を指定事業の用に供した場合

■ 即時償却(100%償却) or 7%の税額控除(特定中小企業者等は10%の税額控除)

■ 対象の資産が少し変わりました。次のどちらかのものです。

・販売開始から一定期間内のもので、かつ、旧モデル比で生産効率等が年平均1%以上向上するもの(生産性向上設備)

・年平均の投資利益率が5%以上となることが見込まれることにつき経済産業大臣の確認を受けた投資計画に記載されたもの(収益力強化設備)

B.中小企業投資促進税制が延長と縮減

■ 2年延長し、平成31年3月31日までに(減税)

■ 器具備品が除外される(増税)

C.商業・サービス業・農林水産業活性化税制(経営改善設備のあれ)が延長(減税)

■ 2年延長し、平成31年3月31日までに。

■ 除外は特になし

D.ABCの合計で法人税額の上限額を計算(増税)

■ 法人税額の20%の上限を、ABCの合計で計算(現行はそれぞれ。つまりここは縮減)

環境関連投資促進税制の設備の見直し(減税?)

対象資産の「範囲の適正化」を行うとのこと。詳しくは書かれておらず、「拡充等」に入っているので広がるのか。

研究開発税制の拡充(減税)

研究のための費用として、AIやビッグデータなどを活用した新しいサービスの開発のための費用も税額控除が認められるようになります。

また、中小企業は税額控除率を最大17%に引き上げ(最低12%は受けられて、それ以上は増加した費用の割合に応じて増えます。現行12%)

■ 原則12%(法人税額の25%が上限)

■ 研究の費用が5%超増加していたら、その増加額に応じて12%超~17%(法人税額の35%が上限)

.

※ 12%超~17%の部分は今までもあった「高水準型」と選択してどちらかの適用。「増加型」は廃止。

中小企業者等の軽減税率の特例の延期(減税)

中小企業が、課税所得800万円まで15%になっている制度を2年延長(平成31年3月31日まで延長)

繰戻還付の災害版ができる(減税)

■ 被災した場合に繰戻還付を受けることができるようになるようです。

■ 仮決算による中間申告でもOK

中小企業の優遇制度は資本金だけじゃなく所得でも判断(増税)

法人税・法人住民税関連の中小企業向けの各租税特別措置は、3事業年度の平均所得金額が年15億円を超えていたら適用停止。

(「実質的に中小企業じゃないところは税額控除や軽減税率等の優遇を受けられないようにしよう」ということです。平成31年4月1日以降開始の事業年度から)

個人的に興味のあった項目

納税地が異動した場合、異動届は異動前のみでOKに(影響なし)

前は異動後にも出していました。「異動前後に出すのめんどくさい」と思っていたのでニヤニヤしました。

所得税や消費税も同様で、基本は異動後への提出を不要にするようです。

法人の設立届は謄本の添付不要に(影響なし)

謄本(登記事項証明書)もめんどくさいと思っていたのでニヤニヤしました。

定期同額給与の範囲がちょっと広がる(減税)

税金と社会保険料を引いた後の金額が定期同額なら、定期同額給与と認めてくれるようです。

(額面が一定なだけじゃなく、手取りが一定でも認めてあげるよ、という趣旨かと)

消費税の主要な改正

■ ビットコイン等の仮想通貨は消費税の非課税に(現行は課税)。H29.7.1以後から。(減税)

そのほかめぼしいものはなし。

自動車税の主要な改正

■ エコカー減税の対象を絞り込み(増税)

・平成29年4月1日以後の課税

・平成30年4月1日以後の課税

と段階ごとに対象が減っていきます。「平成32年度燃費基準値(一部平成27年)」を基準にし、年ごとに10%~20%厳しくなっていきます。

所得税の主要な改正

配偶者控除の見直し(減税)

■ 給与収入が150万円まであっても配偶者控除が受けられるようになります(現行103万円まで)

■ 平成30年分(2018年分)の所得税より。住民税は平成31年度(2019年)の納付から。

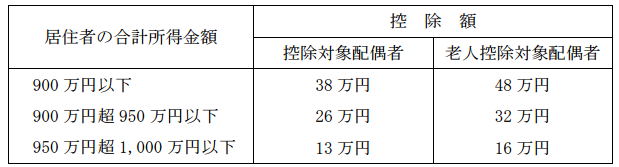

■ 控除を受ける側の合計所得金額が1,000万円超だと適用がなくなります(4段階になる。増税)

- 900万円以下は控除額変わらず

- 900万円超えたら控除額減少

- 950万円超えたら控除額減少

- 1,000万円超えたら控除額なし

■ 配偶者特別控除がこの各段階に応じ、やたら細かくなりました。なお1,000万円超は配偶者特別控除もなし(現行と変わらず)。

出典:自民党webサイト 平成29年度税制改正大綱

積立型NISAを創設(減税)

現在のNISAとどちらかを選択するかたちで「積立型のNISA」を創設し、長期投資へのお金の流れを促す。

資産課税(固定資産税など)の主要な改正

「類似業種比準価額」の見直し

非上場株式(上場されていない株。中小企業はほぼこれです)の株価を評価するときにつかう「類似業種比準価額」の計算が見直されます。

利益の出ている会社にとっては減税効果あり。平成29年1月1日以後の相続から。

- 比較する上場企業の株価に、2年間の平均額を加える(減税)

- 比較する上場企業の数字を連結決算のものを使用(増税にも減税にもなる)

- 比重を「配当⾦額:利益⾦額:簿価純資産価額 = 1:1:1」に(減税)

旧 ⇒ 配当⾦額:利益⾦額:簿価純資産価額 = 1:3:1 から、

新 ⇒ 配当⾦額:利益⾦額:簿価純資産価額 = 1:1:1 に。

タワーマンションの高層階への課税を強化

居住用超高層建築物(タワーマンション)の固定資産税(都市計画税や不動産取得税も含む)について、上の階は高く(増税)、下の階は安く(減税)なります。

原則として平成30年度(2018年度)の課税から(一部例外あり)。

※ 相続税は平成30年度(2018年度)の改正で増税するか検討予定

(参考記事)⇒日本経済新聞webサイト

※ 資産課税はこちらがわかりやすいです⇒税理士尾藤武英さん運営『Shimogamo Zeirishi Life』

おわりに

取り急ぎでまとめたため、追記・修正する可能性があります。

あまり載せていませんが、被災された場合の改正点多いですね。

ざっくり解説を多くしているので、こまかな要件というより概要の把握にお役立ていただければ!

■ 次のおすすめ記事はこちら!

⇒自分で会社つくれるもん!会社設立freeeで実際に会社つくってみた

読んでくださってありがとうございました