こんにちは。めがね税理士の谷口(@khtax16)です。

2016年分(平成28年分)の確定申告から初めて適用を受けることができる空き家の譲渡所得の3,000万円特別控除。

これは、ざっくり言うと「空き家を相続して売ったら最低でも3,000万円は税金出ないよ」みたいな制度なのですが、要件(条件)がいろいろ細かいため、一般の方が読んでもわかりやすいようにまとめてみました!

目次

空き家の譲渡所得の3,000万円特別控除の概要

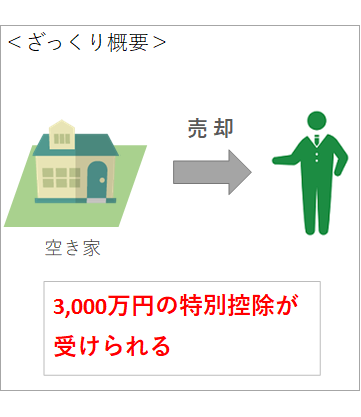

さて、改めて概要をざっくり言うと「空き家を相続して売ったら最低でも3,000万円は税金出ないよ」というのがこの制度。

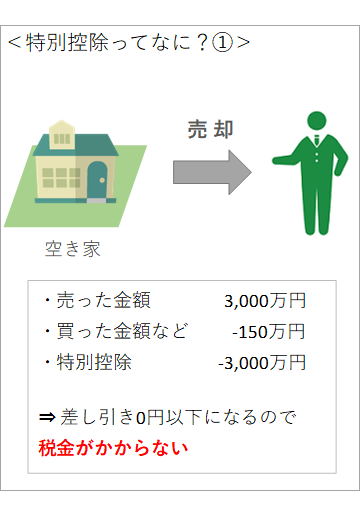

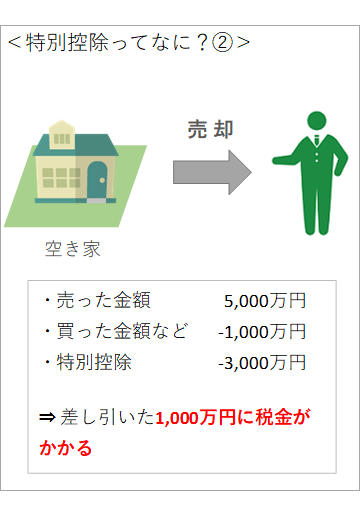

「特別控除」という少しややこしい言葉をつかっていますが、これはつまり経費みたいな感じで売ったときの利益から引ける金額です。

たとえばこのように「売った金額が3,000万円以下」なら確実に税金がかかりません。

また、売った金額が3,000万円以上であっても、このように利益からさらに3,000万円が引けることになります。

ちなみに「税金が3,000万円安くなる」わけではありません。

この引いたあとの金額に税金をかけますので、税金の金額でいうと約600万円安くなる、と覚えておきましょう。

この特例とは関係なく、当初買った家の金額がそのまま引けるわけではありません。

買った金額を土地と建物とで分けて、建物は一定の計算(減価償却費相当額というものを引きます)をした金額を差し引くことになります。

空き家の譲渡所得の3,000万円特別控除の要件

さて、税金が約600万円安くなる、と言うとかなり魅力的な制度ではありますが、この制度を受けるためにはかなり細かい条件があります。

ざっくり分けると、

- 相続した家の要件(条件)

- 売るときの状況の要件(条件)

がありますので、それぞれ分けて解説しますね。

相続した家の要件

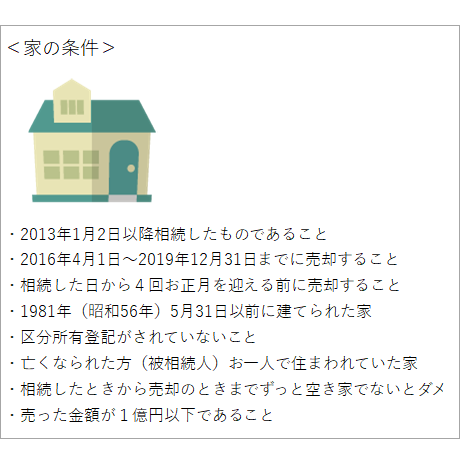

まず「どんな家か」に細かい条件がたくさんあります。

この条件をざっと並べますと、

- 2013年(平成25年)1月2日以降相続した家であること

- 2016年(平成28年)4月1日~2019年(平成31年)12月31日までに売却すること

- 相続した日から4回お正月を迎える前に売却すること

- 1981年(昭和56年)5月31日以前に建てられた家であること

- 区分所有登記がされていない家であること

- 亡くなられた方(被相続人)お一人で住まわれていた状況であること

- 相続したときから売却のときまでずっと空き家でないとダメ

- 売った金額が1億円以下であること

といったものになり、これをすべて満たす必要があります。

あんまり意味ないですが図解にしますとこんな感じです。

2013年(平成25年)1月2日以降相続した家であること

この特例は「空き家を相続することになったけど持て余してしまって困っている」という方を対象にしているので、空き家を「相続」していることが前提条件になります。

つまり空き家を自分で買って売るような場合はこの特例を受けることができません。

また、期間についてはあとに言う「相続した日から4回お正月を迎える前に売却すること」という条件があるため、それをわかりやすいように具体的に数字に起こしたものです。

意味はそのまま2013年(平成25年)1月2日以降相続した家であること、ということですね。

2016年(平成28年)4月1日~2019年(平成31年)12月31日までに売却すること

これも期間として決められてはいますが、次の「相続した日から4回お正月を迎える前に売却すること」という条件とあわせて考えるようにしましょう。

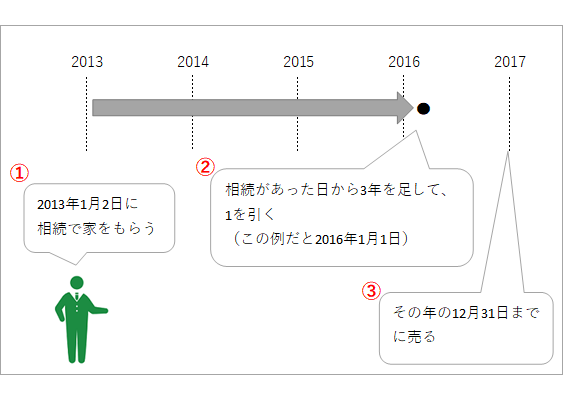

相続した日から4回お正月を迎える前に売却すること

この「相続した日から4回お正月を迎える前に売却すること」は、堅苦しく言うと「相続日から起算して3年を経過する日の属する年の12月31日までに売却すること」といいます。

(私は税金のこういう言い回しが好きじゃないので変えてしまいました)

これがどういうことなのかというと、

- 相続した日を調べる

- 相続があった日から3年を足して、1を引く

- その年の12月31日までに売る

というふうに計算することになります。

でもまあめんどくさいので「相続した日から4回お正月を迎える前に売却すること」という理解のしかたでも大丈夫です。

(例だと2017年のお正月が来る前に売ってしまうこと、ということですね)

1981年(昭和56年)5月31日以前に建てられた家であること、区分所有登記がされていない家であること

- 1981年(昭和56年)5月31日以前に建てられた家であること

- 区分所有登記がされていない家であること

という条件もあり、これは基本的に建物の登記簿謄本(登記事項証明書)を取得すればわかります。

添付書類については今回詳しく解説しませんが、どちらにしろ登記事項証明書は税務署に提出する必要がありますので、適用できる場合には忘れずに取得しましょう。

(「取得した日」ではなく「建築された日」で判断するので注意しましょう!)

亡くなられた方(被相続人)お一人で住まわれていた状況であること

「亡くなられた方がお一人で住まわれていた状況であること」という条件もあります。

この亡くなられた方、相続のきっかけとなった方を「被相続人」と言います。

これは「1人で住んでいて、亡くなられたことで空き家になってしまった家」を想定しているらしく、老人ホームに入居したような場合はこの特例を受けることができません。

相続税で有名な「小規模宅地等の特例」というものとは別の要件になっていますので、注意が必要です。

(個人的にはこんなところで厳しくどうすんのと思いますが)

また、お一人になったのは相続の直前であれば構いませんので、たとえば一緒に住んでいた親族の方が亡くなる1日前にでも引っ越して1人になった場合、も受けることができます。

2019年4月1日以後に売却した物件についても対象となるよう改正がありました

相続したときから売却のときまでずっと空き家でないとダメ

「相続したときから売却のときまでずっと空き家でないとダメ」という条件もあります。

堅苦しく言うと「相続の時から譲渡の時まで事業の用、貸付けの用又は居住の用に供されていたことがないこと」という言い方なのですが、つまりあくまで空き家を対象にしているんだからほかの使い方したらダメだよ、ということです。

売った金額が1億円以下であること

「売った金額が1億円以下であること」という条件もあります。

これは「あんまりにもいい土地に認めるわけにはいかないねえ」という意地悪なのかなと思いつつ、気をつけなければいけないのは合計金額で判定されるところ。

たとえば2回に分けて売ってそれぞれ1億円以下だったらいいんだろうというわけにはいきませんし、2人以上で相続した場合でも全員の合計金額で判定されます。

期間としては、

- この特例の適用を受けることができる期間

- その売った日からさらに4回目のお正月を迎えるまでの期間

と最長7年ぐらいの期間が合計の対象になるのですが、この特例を受けたあとほかの人が売ったことで修正申告が必要になる、といった事態もあり得ますので、複雑な相続をされて不安な場合は詳しい専門家にご相談されることをおすすめします。

(私も承っております)

売るときの状況の要件(条件)

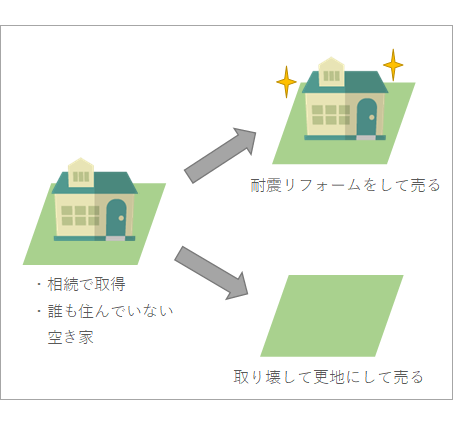

さて、以上が「相続した家の条件」だったのですが、「売るときの状況」にも条件があります。

これには2つ状況があって、

- 家があるまま売る場合、耐震リフォームをして売ること

- 家を取り壊して更地にして売ることもできる

のどちらかに分かれます。

家があるまま売る場合、耐震リフォームをして売ること

家があるまま売る場合には、耐震リフォームをして売らなくてはいけません。

上で書いた条件の一つ、「1981年(昭和56年)5月31日以前に建てられた家であること」は、要は「昔の基準で建てられた家だからそのままだと危険」ということでもあります。

なので「そのまま売るなら耐震リフォームしてね」というのが条件に含まれています。

(わざわざお金をかけて……)

ちなみに過去に耐震工事をして、すでに耐震性がある場合には改めて工事する必要はありません。

家を取り壊して更地にして売ることもできる

現実的にはこちらのほうが考えられそうですが、家を取り壊して更地にして売ることもできます。

先ほどの家の条件はあくまで「相続した時点で空き家だったこと」というものですから、更地(さらち)で売っても大丈夫ということですね。

空き家の譲渡所得の3,000万円特別控除の概要と要件 まとめ

というわけで、

- 空き家の譲渡所得の3,000万円特別控除の概要

- 空き家の譲渡所得の3,000万円特別控除の要件

- 相続した家の要件

- 売るときの状況の要件

についてまとめました。

冒頭でも書いたように、この特例は2016年分(平成28年分)の確定申告から受けることができます。

もし適用できるかご不安になられた方は下のリンクからぜひご相談ください!

⇒ 【目次ページ】超入門編のブログ記事一覧

.

●当事務所では専門用語をつかわずわかりやすい説明を心がけております。

⇒ 税金や経理に関するご相談(単発ご相談プラン)