こんにちは。めがね税理士の谷口(@khtax16)です。

「貸借対照表とは」

で検索したときに、上位に出てくる記事を見てみると、

- ある時点での会社の財政状態を表したもの

- 資金の調達源泉と運用形態を表したもの

というような説明をしたものがほとんどでした。

(もう少し噛み砕いていますが)

でもこれ、個人的には、

「で、なんで財政状態を表さなくちゃいけないの?」

「調達源泉がわかったからなんなの?」

という疑問も湧いてしまうのではないかとも思うのです。

私が感じた貸借対照表の役割の1つとして、売上や経費の調整弁のような役割がある、というものがあります。

こちらのほうが「まあたしかに損益計算書だけじゃ足りないね」と思ってもらえるのではと思い、ざっくり図解でまとめてみました!

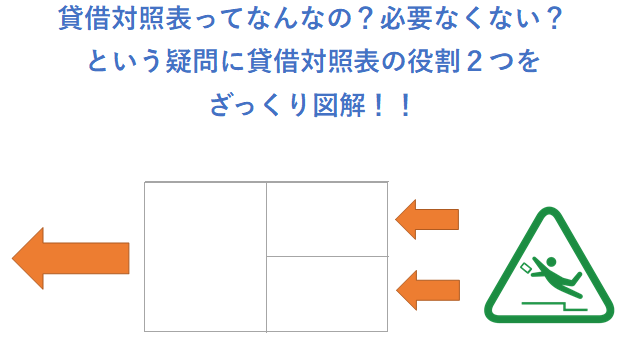

貸借対照表とは B/Sの役割の全体像

貸借対照表(たいしゃくたいしょうひょう)というのは、「B/S、BS」とも表記され、そういったときは「ビーエス」とも呼ばれます。

「なんで貸借対照表なんてものが必要なの?」

という疑問が沸いたときに、考えられる貸借対照表の役割として、

- 売上や経費のタイミング(時期)を調整するもの

- 会社の財産や借金の金額を表したもの

というものがあります。

貸借対照表の役割 売上や経費の調整弁

『発生主義とは 図解で売上の計上時期(タイミング)をまとめてみました』でまとめたことと同じですが、売上というものはざっくり言うと「『仕事が終わった』を基準に計上する」のが基本ということになります。

なので、下の図のように、「仕事が終わった」と「入金」が同時であれば「入金=売上」となりなにも問題がありません。

たとえば雑貨屋さんとか美容院とか、直接お客さんに売って現金でお金をもらうようなケースがこういったシンプルな流れになります。

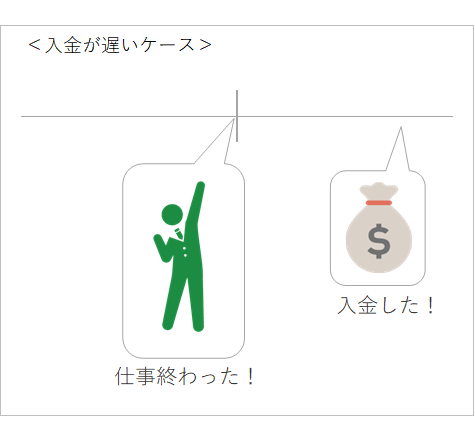

ただ仕事というのはそれだけではなく、下の図のように「仕事が終わったあとで入金してもらうケース」もあれば、

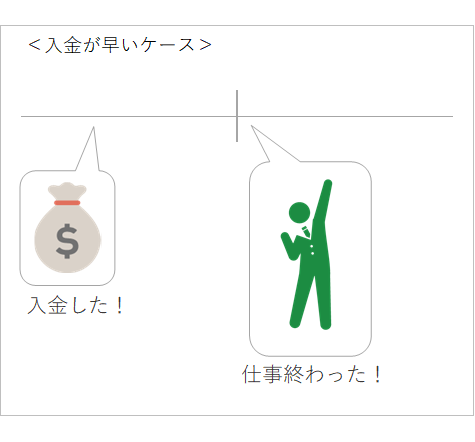

こちらのように「先に入金してもらうケース」もあります。

損益計算書には「売上高」しかない!

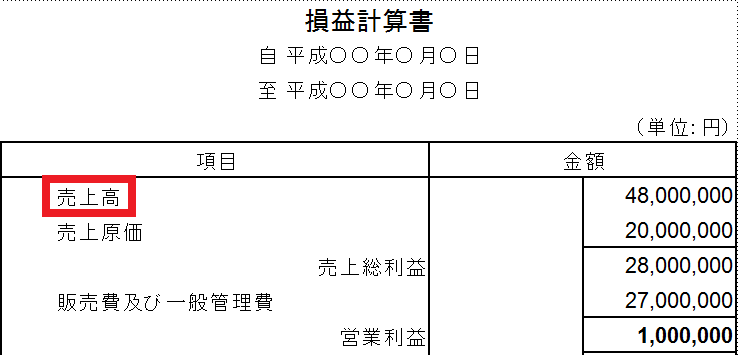

さて、一旦話は変わって「損益計算書(そんえきけいさんしょ)」を見てみましょう(「P/L、PL」とも表記され、そういったときは「ピーエル」とも呼ばれます)。

この売上が無事に計上できたときは「売上高」という勘定科目をつかいます。

一番上の例の、「仕事終了=入金」の場合にはこれで問題がないわけです。

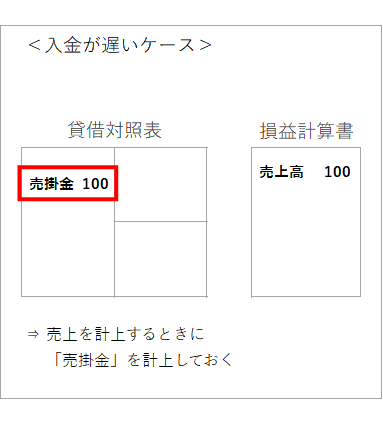

「売掛金」の必要性 あとで入金してもらうケース

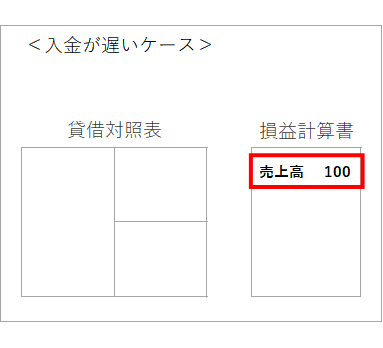

でも、「仕事が終わったあとで入金してもらうケース」ではどうでしょう?

「発生主義」というものは、あくまで「仕事が終わったタイミング」で売上を計上する必要がありました。

なので「売上高」はやっぱり計上しないといけません。

でも売上はこれでよしとしても、このあと「あとで入金があったとき」はどうすればいいでしょう?

『〔簿記知識ゼロ用〕借方・貸方とは、仕訳とは ざっくり図解』で書いたように、会計の世界ではなんらかの取引があったときにはなんらかの仕訳が発生する、というルールがあります。

ならもう一度「売上高」を計上する?

いえいえそれでは売上を2回計上することになってしまいます。

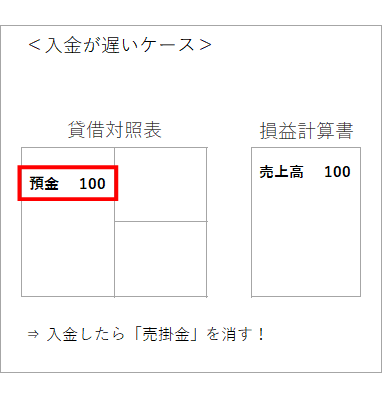

売上を計上するときには、貸借対照表の勘定科目の一つである「売掛金(うりかけきん)」という勘定科目も一緒に計上しておくのです。

そして実際に入金があったときに売掛金を消す、という処理をします。

これで売上高を正しいタイミングで計上し、ほかのところには影響を与えずに処理ができました!

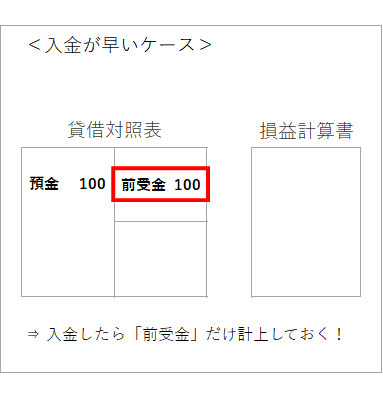

「前受金」の必要性 先に入金してもらうケース

いまのはあとで入金してもらうケースでしたが、「先に入金してもらうケース」でも貸借対照表が役に立ちます。

このケースでは、お金をもらったときには「仕事が終わっていない」ため、まだ売上高は計上できません。

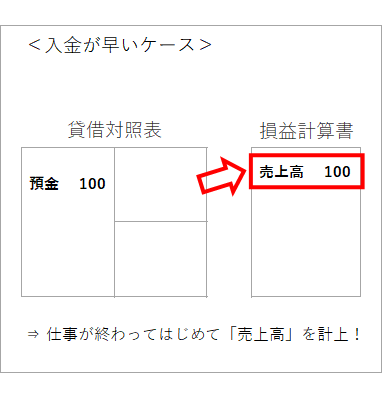

なので、貸借対照表の勘定科目の一つである「前受金(まえうけきん)」という勘定科目で一旦処理を保留しておきます。

そして仕事が終わったら「前受金」を消して「売上高」に変えるのです。

今回は前受金のおかげで、売上高を正しいタイミングで計上することができました!

貸借対照表とは 売上や経費の調整弁

このように、売上や経費が、本来計上しなくてはいけないタイミングとずれて入出金される、ということは実際によくあります。

そんな場合、損益計算書1枚だけですとうまくそのことを表現することができません。

そんなときに売上や経費のタイミングを調整するための役割(調整弁としての役割)も貸借対照表にはあるのです。

タイミング調整用の勘定科目

そんなタイミング調整用の勘定科目として存在するのは、以下のようなものです。

■ 売上:入金が早かった場合

⇒ 前受金

■ 売上:入金が遅かった場合

⇒ 売掛金、未収入金

■ 仕入れや経費:支払いが早かった場合

⇒ 前払費用、前払金、前渡金

■ 仕入れや経費:支払いが遅かった場合

⇒ 買掛金、未払費用、未払金

これらの科目の細かな違いは、『発生主義とは 図解で売上の計上時期(タイミング)をまとめてみました』にも書きましたがまあ死ぬわけではないので、ひとまずこの記事では説明しないでおきます。

要はこれらの勘定科目に数字があるときは、なにかしらタイミングを調整しているんだなと思ってもらえれば。

貸借対照表の役割 会社の財産や借金の金額を表したもの

以上が「貸借対照表の調整弁としての役割」ですが、それともうひとつの役割として、「会社の財産や借金の金額を表したもの」というものがあります。

冒頭で書いた、

「会社の財政状態を表したもの」

「会社の資金の調達源泉と運用形態を表したもの」

というのもこの範囲の一つです。

特に銀行などが絡んでくるときに大きな問題となるのが、

- その会社が現在どんな財産(資産)をどれぐらい持っているのか

- その会社が現在どんな借金(債務)をどれぐらい持っているのか

という点です。

これを明確にしたものが貸借対照表である、ということですね。

財政状態とは 売掛金を例として

たとえば預金として口座に1,000万円持っている会社さんがあるとします。

会社の規模によって感覚は異なりますが、とある銀行の担当者がこの会社さんの貸借対照表を見て、

「1,000万円かあ、この規模だともうちょっと欲しいな」

と思ったとします。

そこでちょっと目をずらしてみると、売掛金も1,000万円あることがわかりました。

この売掛金は翌月には回収できるものであるとのこと。

「売掛金も1,000万円あるならまあ安心かな」

という判断をする銀行。

というように、売上のタイミングを調整する顔のほかにも、売掛金には財産の一種であるという顔もあるのです。

ほんとはもっと大局的にいろいろな角度から見ますが、ざっくり言うと財政状態とはこのような「その会社がどんな財産や借金を持っているのか」を表すものである、ということですね。

調達源泉と運用形態とは 図解でざっくり

「調達源泉(ちょうたつげんせん)」とか「運用形態(うんようけいたい)」とか聞くとなんだか小難しいですね。

これは図にして順番に見ていきましょう。

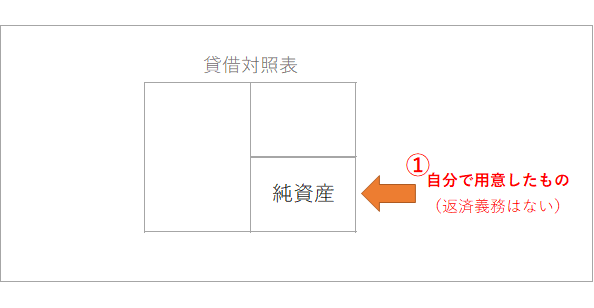

まず会社をつくるとき、基本的には株主(出資者)がいて、お金を出して会社を設立します。

これを「自己資本(じこしほん)」などと言います。

必ずしも返さなくてはいけないお金ではない、ぐらいに覚えておきましょう。

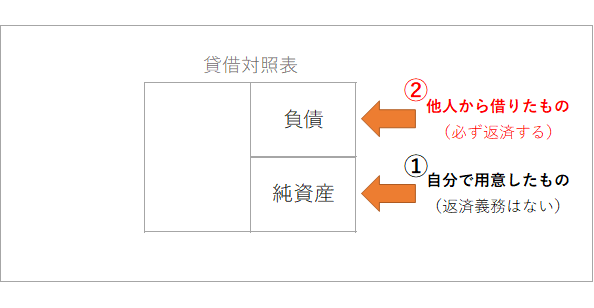

次に、会社をつくったあとに銀行や役員からお金を借りたとします。

これを「他人資本(たにんしほん)」などと言います。

これは出資と違って返す必要のあるお金です。

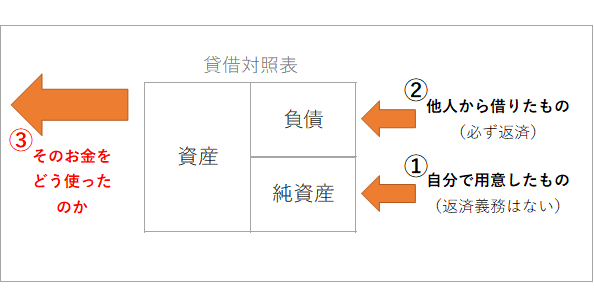

最後にその集めたお金をどう使ったのかです。

集めてただ寝かしておくだけ、ではなく、なにかしらの事業に使う目的でお金を集めたのですから、

- 事務所や工場などを買う・借りる

- 設備を買ったり内装にお金をかけたりする

- 運転資金として必要なのでお金として持っておく

など、その会社が集めたお金をどのように使っているのか、が貸借対照表に表現されます。

これがつまり、

- 調達源泉 ⇒ どうやってお金を調達したのか

- 運用形態 ⇒ そのお金をどんなふうに運用している(使っている)のか

ということの意味であり、これも立派な貸借対照表の役割の一つなのです。

貸借対照表とは まとめ

というわけで、「なんで貸借対照表なんてものがあるの?」という疑問に対する答えとして、

- 売上や経費のタイミングを調整するもの

- 会社の財産や借金の金額を表したもの

ということを図解を中心にまとめてみました。

「調達源泉で~」という説明より、「売上や経費のタイミングの調整のためにも使っているんだよ」という説明ののほうが、

「ああ、たしかに損益計算書だけじゃ足りないね」

と思ってもらえるのではと考えまとめてみたのですが、いかがでしたでしょうか?

貸借対照表はなかなか奥が深く、ものすごく重要で、わかるとおもしろいのですがなかなか重要性をご理解いただけないものでもあるので、入り口として役割をざっくりと図解してみました。

「なんで貸借対照表があるのか?」の理解の入り口になりましたら幸いです!

⇒ 【目次ページ】超入門編のブログ記事一覧

.

● 当事務所では専門用語をつかわずわかりやすい説明を心がけております。

⇒ 税金や経理に関するご相談(単発ご相談プラン)